- -

- 100%

- +

105

Beim Ansatz der Anteile mit ihren Anschaffungskosten hat das Partnerunternehmen in den Folgejahren regelmäßig zu beurteilen, ob Gründe für eine Wertminderung und damit außerplanmäßige Abschreibung vorliegen (sog. Wertminderungstest nach IAS 36.90).

106

Werden die Anteile entsprechend den Regelungen von IAS 39 bilanziert, so sind diese regelmäßig als zur Veräußerung gehaltene finanzielle Vermögenswerte (sog. Available-for-Sale Financial Assets) bzw. nach IFRS 9 als equity instrument einzuordnen. Diese Available-for-Sale Financial Assets werden nach IAS 39.46 mit dem beizulegenden Zeitwert (Fair Value) bewertet, solange dieser zuverlässig ermittelbar ist. Die Änderung des beizulegenden Zeitwertes gegenüber dem beizulegenden Zeitwert der Vorperiode ist entsprechend IAS 39.55 (b) erfolgsneutral direkt im Eigenkapital zu erfassen. Im zweiten Fall besteht ein Wahlrecht zwischen erfolgsneutraler und erfolgswirksamer Behandlung der Wertänderungen.[4]

4 › IV › 2. Bilanzierung im Konzernabschluss des Partnerunternehmens

2.1 Einbeziehungspflicht in den Konzernabschluss

107

Ziel der Konzernrechnungslegung nach IFRS ist die einheitliche Darstellung eines Konzernverbundes über die Einzelunternehmensebene hinweg, wodurch ein fiktives und ggf. globales Unternehmen geschaffen wird, das als wirtschaftliche Einheit in Form des Konzerns auftritt. Folglich tritt die rechtliche Selbstständigkeit der einzelnen Konzernunternehmen im Konzernabschluss in den Hintergrund, wodurch der Konzernabschluss der einheitstheoretischen Sichtweise folgt. Durch die Darstellung des Konzernverbundes als wirtschaftliche Einheit sollen primär den Investoren entscheidungsrelevante Informationen (vgl. F. 12; IAS 1.7) bezüglich der Vermögens-, Finanz- und Ertragslage des Konzerns vermittelt werden.[5]

108

Hierzu sind zunächst die Bewertungs- und Ansatzvorschriften der einzubeziehenden Einzelabschlüsse (HB II) sowie Abschlussstichtage der Gemeinschaftsunternehmen zu vereinheitlichen. Gegebenenfalls ist eine Währungsumrechnung durchzuführen und die Joint Venture Beteiligung ist mittels unterschiedlicher Konsolidierungs- und Bewertungsverfahren im Konzernabschluss des Partnerunternehmens einzubeziehen (vgl. dazu im Einzelnen Rn. 36 ff.).

109

Nach IFRS 11.24 setzt ein Partnerunternehmen seine Anteile an einem Gemeinschaftsunternehmen als Beteiligung an und bilanziert diese Beteiligung unter der Verwendung der Equity-Methode gemäß IAS 28 „Anteile an assoziierten Unternehmen“, es sei denn, das Partnerunternehmen ist nach IAS 28 von der Anwendung der Equity-Methode befreit.[6]

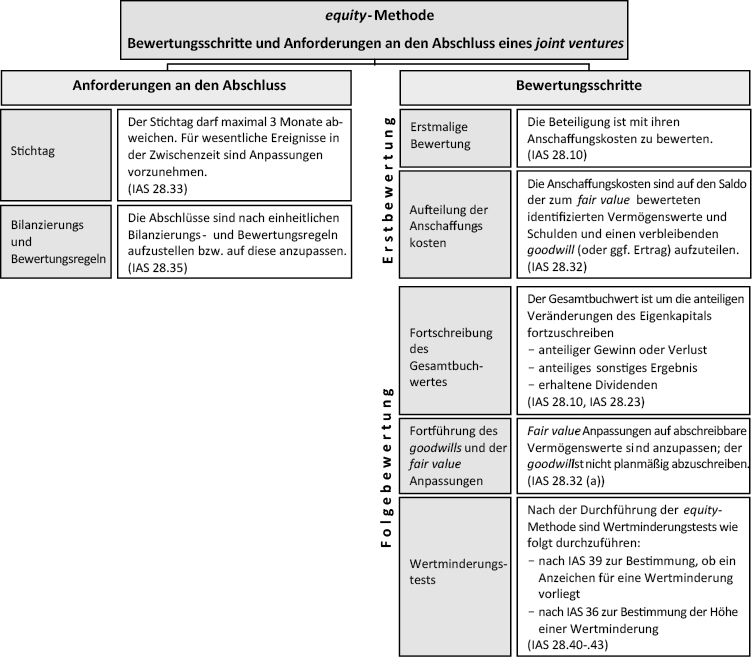

Abb. 10:

Einbeziehung in den Konzernabschluss mittels der Equity-Methode[7]

[Bild vergrößern]

110

Ein Partnerunternehmen ist nach IAS 28.17 von der Anwendung der Equity-Methode befreit, wenn es ein Mutterunternehmen ist, das gemäß IFRS 10.4 (a) von der Aufstellung eines Konzernabschlusses befreit ist, oder wenn es ein Tochterunternehmen ist und die folgenden Anforderungen alle gleichzeitig zutreffen:[8]

– Die Eigentümer des Partnerunternehmens, inklusive der nicht stimmberechtigten, erheben gegen die mitgeteilte Nichtanwendung der Equity-Methode keine Einwände. – Die Schuld- oder Eigenkapitalinstrumente des Partnerunternehmens werden nicht am Kapitalmarkt gehandelt. – Das Partnerunternehmen ist nicht an der Börse notiert und hat dies auch noch nicht beantragt. – Das oberste oder ein zwischengeschaltetes Mutterunternehmen stellt einen Konzernabschluss auf, der veröffentlicht wird und den IFRS entspricht.111

Partnerunternehmen in Form von Wagniskapitalgesellschaften, Investmentfonds, Unit Trusts oder ähnliche Unternehmen, die direkt oder indirekt an einem Gemeinschaftsunternehmen beteiligt sind, können gemäß IAS 28.18 die gehaltenen Anteile neben der Equity-Methode alternativ nach IAS 39 „Finanzinstrumente: Ansatz und Bewertung“ bzw. IFRS 9 „Finanzinstrumente“ erfolgswirksam zum beizulegenden Zeitwert bewerten.

112

Ausgenommen von der Einbeziehung mittels der Equity-Methode sind zudem die Anteile an einem Gemeinschaftsunternehmen, die gemäß IFRS 5 als „zur Veräußerung gehalten“ eingestuft wurden und folglich erfolgswirksam zum Netto-fair-value (fair value less costs to sell) anzusetzen sind. Jeder nicht zur Veräußerung eingestufte Teil eines Anteils an einem Gemeinschaftsunternehmen ist nach der Equity-Methode zu bilanzieren, bis die tatsächliche Veräußerung des als zur Veräußerung klassifizierten Teils erfolgte. Danach muss erst wieder überprüft werden, ob mit dem behaltenen Anteil überhaupt noch eine gemeinschaftliche Beherrschung oder zumindest ein maßgeblicher Einfluss besteht oder ob der Anteilseigner nun nur noch einen allgemeinen Einfluss innehat und somit ein Ansatz nach IAS 39 bzw. IFRS 9 erfolgen muss (IAS 28.20). Besteht die Veräußerungsabsicht nicht mehr, muss rückwirkend ab dem Zeitpunkt der Einstufung die Equity-Methode angewandt werden (IAS 28.21).[9]

113

Ebenso ist eine Einbeziehung ausgeschlossen, wenn die gemeinsame Führung bzw. Kontrolle des Gemeinschaftsunternehmens nicht mehr möglich ist. Basierend auf dem Wesentlichkeitsgrundsatz (vgl. F. 29; IAS 1.31) kann ebenfalls auf die Anwendung von IAS 31 verzichtet werden, wenn das Gemeinschaftsunternehmen für den Abschluss des Partnerunternehmens von untergeordneter Bedeutung ist.[10] Grundsätzlich ist eine Information als wesentlich einzustufen, wenn ihre Veröffentlichung oder Nicht-Veröffentlichung ökonomische Entscheidungen der Adressaten beeinflusst.[11] Es finden sich jedoch weder im Framework noch in den einzelnen IFRS Standards genaue Spezifikationen hinsichtlich der für die Wesentlichkeit maßgeblichen quantitativen Schwellenwerte. In den USA ist z.B. nach den Regeln der SEC die Einbeziehung von Tochterunternehmen als wesentlich zu betrachten, wenn sich die Gesamtsumme der Konzernbilanz zwischen 5 % und 10 % und der Konzernumsatz zwischen 10 % und 20 % erhöht.[12]

2.2.1 Abweichender Bilanzstichtag oder abweichende Bewertungsmethoden

114

Der erstmaligen Anwendung der Equity-Methode ist ein auf den Erstkonsolidierungszeitpunkt aufgestellter Abschluss des Gemeinschaftsunternehmens zugrunde zu legen. Sofern beide Gesellschaften identische Bilanzstichtage besitzen, muss sichergestellt werden, dass die Daten des Gemeinschaftsunternehmens rechtzeitig an das Partnerunternehmen geliefert werden. Sollten die Bilanzstichtage des Anteilseigners und des Gemeinschaftsunternehmens voneinander abweichen, verlangt IAS 28.33 die Aufstellung eines separaten Zwischenabschlusses auf den Abschlussstichtag des Anteilseigners. Ist diese Erstellung nicht durchführbar, so darf der letzte verfügbare Abschluss, berichtigt um die zwischen den Abschlussstichtagen stattgefundenen wesentlichen Geschäftsvorfälle oder Ereignisse, verwendet werden. Wichtig dabei ist jedoch, dass die beiden Abschlussstichtage innerhalb eines Zeitraums von bis zu drei Monaten liegen und die Abschlussstichtage sowie die Länge der Berichtsperioden in den nächsten Perioden identisch bleiben (IAS 28.34). Wird dagegen verstoßen, ist zwingend ein Zwischenabschluss aufzustellen.[13]

115

Ein weiterer Grundsatz nach IAS 28.35 ist, dass die Abschlüsse des Partnerunternehmens und des Gemeinschaftsunternehmens unter Verwendung gleicher Bilanzierungs- und Bewertungsmethoden für ähnliche Geschäftsvorfälle und vergleichbare Ereignisse aufzustellen sind. Verwendet ein nach der Equity-Methode einzubeziehendes Gemeinschaftsunternehmen für diese Vorgänge andere Bilanzierungs- und Bewertungsmethoden als das Partnerunternehmen, muss eine Angleichung seitens des Gemeinschaftsunternehmens erfolgen (IAS 28.36). Daher muss auch ein nach HGB bilanziertes Gemeinschaftsunternehmen, bevor es mittels der Equity-Methode in den Konzernabschluss übernommen werden kann, zunächst einen IFRS-konformen Abschluss aufstellen (sog. Handelsbilanz II). Von der Einheitsverpflichtung ausgenommen sind unter dem Gesichtspunkt der Praktikabilität grundsätzlich Beurteilungsspielräume und Schätzmethoden.[14]

116

Als problematisch kann sich an dieser Anpassungspflicht jedoch die Datenbeschaffung erweisen. Falls die erforderlichen Informationen für das Joint Venture Partnerunternehmen aus faktischen oder rechtlichen Gründen nicht beschafft werden können, spricht das ggf. gegen einen maßgeblichen Einfluss und damit gegen die Einbeziehung des Joint Venture Unternehmens nach der Equity-Methode.[15]

2.2.2 Währungsumrechnung

117

Ausländische Gemeinschaftsunternehmen, die ihre Einzelabschlüsse in einer anderen Währung als der Berichtswährung aufstellen, haben die in Fremdwährung aufgestellten Einzelabschlüsse in die Berichtswährung umzurechnen. Nach IAS 21 erfolgt die Währungsumrechnung mittels des Konzeptes der funktionalen Währung, das Regeln zur Identifizierung der anzuwenden Umrechnungsmethode vorgibt.[16] Die funktionale Währung eines Unternehmens ist die Währung desjenigen Landes, in dem das Unternehmen den überwiegenden Teil seiner Geschäftstätigkeit entfaltet. Dieses primäre Wirtschaftsumfeld ist normalerweise das Umfeld, in dem es hauptsächlich Zahlungsmittel erwirtschaftet und aufwendet, sozusagen primär seine Cash In- und Outflows generiert (IAS 21.9).

118

Entscheidend ist hierbei auch, ob das ausländische Gemeinschaftsunternehmen ein wirtschaftlich selbstständig operierendes Unternehmen i.S.d. IAS 21 ist und somit eine von dem Partnerunternehmen abweichende funktionale Währung besitzt. Zur eindeutigen Bestimmung enthält IAS 21.9 zwei vorrangig zu prüfende Indikatoren. Ist mit den zwei Indikatoren keine eindeutige Qualifizierung möglich, dann sind ergänzend dazu die Sekundärindikatoren in IAS 21.10 und 11 zur Bestimmung heranzuziehen.[17] In der folgenden Abbildung 11 werden diese überblicksartig zusammengefasst:

Abb. 11: Bestimmung der funktionalen Währung[18]

Kriterien zur Bestimmung der funktionalen Währung Wirtschaftlich selbstständige Einheit (funktionale Währung Konzernwährung) Primärindikatoren – Erlös- und Kostenorientierung Verkaufspreise/Umsatzerlöse IAS 21.9 (a) Preise vorwiegend in lokaler Währung* festgeschrieben/Umsatzerlöse vorwiegend so fakturiert Personal-, Material-, sonstiger Aufwand IAS 21.9 (b) vorwiegend durch lokale Währung bestimmt Sekundärindikatoren Finanzierung IAS 21.10 (a) vorwiegend aus lokalem Kapital* operative cash inflows IAS 21.10 (b) vorwiegend in lokaler Währung Führung der Geschäfte IAS 21.11 (a) weitgehend unabhängig von denen des Konzerns Geschäftsvorfälle mit dem Konzern IAS 21.11 (b) geringes Gewicht in Relation zu Drittgeschäften direkter Einfluss cash flows auf Konzern-cash-flows IAS 21.11 (c) nicht gegeben cash in Relation zu Verpflichtungen IAS 21.11 (d) eigene cash flows ausreichend, um Verpflichtungen selbst zu erfüllen *oder Drittwährung119

Ausländische Gemeinschaftsunternehmen erfüllen in der Regel die vorgestellten Kriterien einer wirtschaftlich selbstständigen Einheit.[19] Deshalb führt die Abweichung zwischen der funktionalen Währung des ausländischen Gemeinschaftsunternehmens und der funktionalen Währung des Konzernunternehmens regelmäßig zu einer Währungsumrechnung mittels der modifizierten Stichtagskursmethode (IAS 21.38-49).[20]

120

Die modifizierte Stichtagskursmethode ist eine Art Transformationsvorgang von einer Währung in die andere, bei der Umrechnungsdifferenzen prinzipiell erfolgsneutral behandelt werden und bis zum Abgang der Beteiligung an dem ausländischen Gemeinschaftsunternehmen als gesonderter Posten im Eigenkapital auszuweisen sind. [21]

121

Am Bilanzstichtag sind gemäß IAS 21.39 sämtliche monetäre und nicht monetäre Vermögenswerte und Schulden zu den am Bilanzstichtag gültigen Kurs umzurechnen.[22] Nach IAS 21.47 sind der Goodwill und die aufgedeckten stillen Reserven gleichermaßen wie die Vermögenswerte und Schulden des ausländischen Gemeinschaftsunternehmens zu behandeln und zum Stichtagskurs umzurechnen. Aufwendungen und Erträge sind entsprechend IAS 21.39b mit den jeweiligen Transaktionskursen, d.h. den Wechselkursen am Tage des Geschäftsvorfalls umzurechnen. Zur Vereinfachung können hierbei Durchschnittskurse einer Periode verwendet werden. Sollten die Wechselkurse einer hohen Volatilität unterliegen, dann ist die Verwendung von Durchschnittskursen für einen Zeitraum nicht erlaubt.[23] Aus dem Saldo der zu Durchschnittskursen umgerechneten Aufwendungen und Erträge ergibt sich das aktuelle in die Bilanz zu übernehmende Periodenergebnis. Die Umrechnung erwirtschafteter und einbehaltener Gewinne oder Verluste hat, solange das Gemeinschaftsunternehmen zum Konzern gehört, mit den Durchschnittskursen zu erfolgen, in der die Gewinne oder Verluste entstanden sind. Die residuale Umrechnungsdifferenz, die im Eigenkapital zur Herstellung der Bilanzidentität zu bilden ist, zeigt über die Zeit hinweg, wie sich Wechselkursänderungen auf das Eigenkapital des Gemeinschaftsunternehmens auswirken.[24]

122

Für die Umrechnung des Eigenkapitals enthält der IAS 21 keine spezielle Regelung. Da bei der Anwendung der Stichtagskursmethode die Umrechnungsdifferenzen als gesonderter Teil des Eigenkapitals auszuweisen sind, ergibt sich das Eigenkapital als Residualgröße aus der Währungsumrechnung. Davon ausgenommen ist das Eigenkapital,[25] dessen Umrechnung in IAS 21 nicht explizit geregelt ist. Vielmehr leitet sich aus der Regelung zur gesonderten Erfassung der Umrechnungsdifferenzen im sonstigen Ergebnis des Eigenkapitals ab (IAS 21.39 (c)), dass das Eigenkapital sich als Residualgröße aus der einheitlichen Umrechnung der Vermögenswerte und Schulden ergibt. Damit eine gesonderte Darstellung der Entwicklung der Umrechnungsdifferenzen im sonstigen Ergebnis Eigenkapital nach IAS 21.52 (b) möglich ist, sind die Bestandteile des Eigenkapitals nach h.M. mit den jeweiligen Einstandskursen zum Zeitpunkt des Zugangs aus Sicht des Konzerns fortzuführen.[26] Um die Entwicklung der aus dem sonstigen Gesamterfolg resultierenden und im Eigenkapital ausgewiesenen Umrechnungsdifferenzen, wie in IAS 21.52b gefordert, darstellen zu können, ist eine Umrechnung dieser einzelnen Eigenkapitalbestandteile mit denjenigen Kursen erforderlich, die zu den Zeitpunkten ihrer jeweiligen, aus Konzernsicht erfolgen Zugänge galten.

123

Da entstehende Umrechnungsdifferenzen erfolgsneutral behandelt werden, ist mit den auftretenden latenten Steuern ebenso zu verfahren. Bei aktiven Steuerlatenzen ist jedoch fallweise zu entscheiden, ob die Ansatzvoraussetzungen erfüllt sind.

124

Ein Wechsel der funktionalen Währung ist nur gestattet, wenn sich das wirtschaftliche Umfeld grundlegend ändert, so dass das Prinzip der Fair Presentation nicht mehr gewährleistet werden kann (IAS 21.13). Besteht eine solche maßgebliche Änderung, so ist das Umrechnungsverfahren der neuen funktionalen Währung ab dem Zeitpunkt des Wechsels anzuwenden (IAS 21.35). Ansonsten ist die identifizierte funktionale Währung in den Folgeperioden stets beizubehalten.[27]

2.3 Erstmalige Bewertung

125

Die Equity-Methode muss im Konzernabschluss als Konsolidierungs- bzw. Bewertungsmethode von dem Zeitpunkt an angewendet werden, ab dem das einzubeziehende Unternehmen die Definition eines Gemeinschaftsunternehmens erfüllt (IAS 28.32). Gemäß IAS 28.10 ist die Beteiligung an dem Gemeinschaftsunternehmen zunächst mit ihren Anschaffungskosten zu bewerten, deren Komponenten denen nach IFRS 3 „Unternehmenszusammenschlüsse entsprechen müssen.[28] Von der analogen Anwendung ausgenommen ist allerdings nach einer agenda rejection des IFRIC vom Juli 2009 der IFRS 3.53, da gemäß des Kostenbegriffs in IAS 28.10 auch sämtliche direkt zurechenbaren Anschaffungsnebenkosten wie zum Beispiel Beurkundungs-, Register- oder Beratungskosten aktivierungspflichtig sind.[29] Außerdem wird in der Literatur ein Verzicht auf die analoge Anwendung der Vorschriften für die in der Praxis häufig vereinbarten earn-out-Klauseln als vertretbar angesehen, bei denen neben einem fixen Kaufpreis auch variable Kaufpreisbestandteile zu zahlen sind, wenn in einem vereinbarten Zeitraum nach dem Erwerb vorher festgelegte Erfolgsziele – wie beispielsweise die Erreichung eines bestimmten Gewinns – erzielt werden.[30]

Im Unterschied zur Anschaffungskostenmethode im Einzelabschluss werden hierbei zusätzlich bereits im Erwerbszeitpunkt der Goodwill und die stillen Reserven und Lasten für die künftige Fortschreibung in einer außerbilanziellen Nebenrechnung festgehalten.[31] Diese Vorgehensweise ist notwendig, um bei der Folgebewertung die auf die stillen Reserven oder Lasten entfallenden Abschreibungsbeträge sowie eventuelle Goodwill-Wertminderungen ermitteln zu können und damit der Equity-Methode zu genügen.

2.3.1 Ermittlung der Anschaffungskosten

126

Zunächst sind die Anschaffungskosten des Gemeinschaftsunternehmens zu ermitteln. Die Anschaffungskosten der Anteile am Gemeinschaftsunternehmen setzten sich gemäß den Regelungen des IFRS 3.37 f. und IFRS 3.53 zusammen aus:

– den zum Erwerbszeitpunkt ermittelten beizulegenden Zeitwerten der übertragenen Vermögenswerte; – den eingegangenen bzw. übernommenen Schulden; – den vom Erwerber ausgegebenen Eigenkapitalinstrumenten als Gegenleistung für die Beteiligung am Gemeinschaftsunternehmen; – den direkt dem Beteiligungserwerb zurechenbaren Anschaffungsnebenkosten (z.B. Beurkundungs-, Register- oder Beratungskosten).[32]127

Nicht als Schulden zum Erwerbszeitpunkt ansetzbar sind nach IFRS 3.11 die vom Erwerber infolge des Unternehmenszusammenschlusses in der Zukunft erwarteten zukünftige Verluste oder Restrukturierungskosten.[33] Bei earn-out-Vereinbarungen können bedingte Kaufpreisbestandteile zum Zeitpunkt der Erstbewertung mit dem beizulegenden Zeitwert bilanziert werden (IFRS 3.39). Alternativ dazu ist nur der Ansatz von den höchstwahrscheinlich eintretenden und verlässlich bestimmbaren ungewissen Kaufpreisbestandteilen denkbar.[34]

2.3.2 Ermittlung der stillen Reserven und des Goodwill

128

Vor der eigentlichen Equity-Bewertung sind zunächst die anteiligen stillen Reserven und Lasten identifizierbarer Vermögenswerte aufzudecken und anschließend fortzuführen. Diese errechnen sich als Differenz zwischen dem Anteil am Buchwert des Reinvermögens des Gemeinschaftsunternehmens und dem Anteil an dem beizulegenden Zeitwert des identifizierbaren Reinvermögens (IAS 28.32).[35]

129

Ein Goodwill des Gemeinschaftsunternehmens ergibt sich aus der Differenz zwischen den Anschaffungskosten und dem anteiligen beizulegenden Zeitwert des Eigenkapitals. Hierfür sind sowohl die materiellen und immateriellen Vermögensgegenstände sowie Schulden und Eventualverbindlichkeiten mit ihrem am Erwerbszeitpunkt beizulegenden Zeitwert zu bilanzieren (sog. Kaufpreisallokation).

130

Da die Kaufpreisallokation im Erwerbszeitpunkt aus verschiedenen Gründen mit Unsicherheiten behaftet ist, wird eine Aufnahme von geschätzten Werten bei der Erstkonsolidierung ausdrücklich erlaubt (IFRS. 3.45). Eine vollständige Auslassung des übernommenen Postens wäre indes unzulässig. Sobald detailliertere Informationen zum Erwerbszeitpunkt vorliegen, sind die vorläufig angesetzten Werte einschließlich Folgewirkungen rückwirkend innerhalb eines vom IASB als angemessen angesehenen Bewertungszeitraums (measurement period) von einem Jahr zu korrigieren. Die Wertänderungen innerhalb des Zeitraums und mit Bezug auf Verhältnisse am Erwerbsstichtag führen entsprechend zu Änderungen des Geschäfts- oder Firmenwertes (IFRS 3.48).[36]

131

Damit die abgrenzbaren Vermögenswerte und Schulden bei der Kaufpreisallokation mit ihrem beizulegenden Zeitwert angesetzt werden dürfen, müssen folgende Ansatzvoraussetzungen kumulativ erfüllt sein:[37]

– eine verlässliche Messbarkeit des beizulegenden Zeitwerts ist möglich; – der Nutzenzufluss des Vermögenswertes bzw. der Ressourcenabfluss der Schuld muss wahrscheinlich sein; – die Vermögenswerte und Schulden sind identifizierbar; – die Vermögenswerte sind kontrollierbar.132

Immaterielle Vermögenswerte dürfen angesetzt werden, wenn sie die Aktivierungsvoraussetzungen des IAS 38 erfüllen (vgl. hierzu IAS 38.18). So sind immaterielle Vermögenswerte nach IAS 38.8 abgrenzbare, nicht monetäre Vermögenswerte ohne physische Substanz. Die Identifizierbarkeit bzw. klare Abgrenzbarkeit vom Goodwill ist laut IAS 38.12 und IFRS 3.B31 gegeben, wenn der immaterielle Vermögenswert entweder vom Unternehmen separierbar (separable) ist und folglich verkauft, übertragen, lizenziert, vermietet oder getauscht werden kann wie z.B. Kundendaten oder aufgrund von vertraglichen oder anderen gesetzlichen Berechtigungen (contractual or other legal rights) besteht wie z.B. Lizenzen oder Patente.[38] Weitere Beispiele für eigenständig zu erfassende immaterielle Vermögensgegenstände sind unter IFRS 3.B32 ff. aufgeführt.[39] Ein bei einem Unternehmenszusammenschluss erworbener immaterieller Vermögenswert, der vom Goodwill abgrenzbar ist, kann verlässlich zum beizulegenden Zeitwert bewertet werden (vgl. IAS 38.33 und .35). Zum Zeitpunkt des Erwerbs entspricht dieser den Anschaffungskosten des immateriellen Vermögenswerts (IAS 38.33).)