- -

- 100%

- +

MIP SIMPLIFICADA

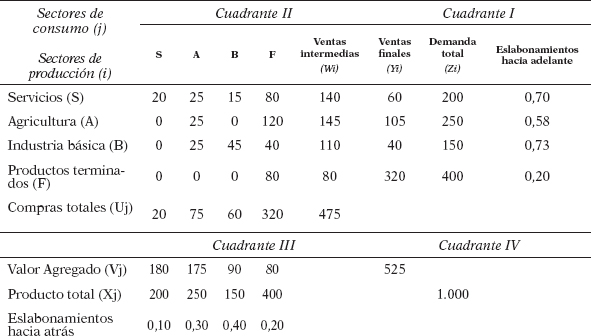

Para la generalidad de los mortales, el problema álgido de este instrumento es su complejidad conceptual y matemática. Sin embargo, es tal su poder explicativo que bien vale la pena hacer el esfuerzo de conocerlo, aunque sea en una forma muy simplificada. Para este efecto utilizamos el cuadro 3.6, que está basado en la MIP de la economía italiana de 1950.82

CUADRO 3.6. Matriz Insumo-Producto simplificada

FUENTE: Hollis B. Chenery y Paul G. Clark, Interindustry Economics, 14

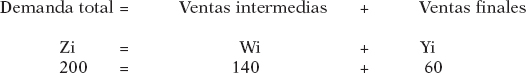

Para empezar, nótese que el cuadro está dividido en cuatro cuadrantes. En el cuadrante I, en la columna Yi, se registran los valores de las ventas de bienes finales que los sectores productivos (servicios, agricultura, industria básica y productos terminados) venden directamente a los consumidores y que, por tanto, hacen parte del PIB. Cuando a estas cifras se les suman los valores de las ventas que estos sectores se hacen entre ellos (columna Wi en el cuadrante II) se obtienen los valores de la demanda total que en el mercado interno existe para la producción de bienes finales y de bienes intermedios procedentes de los sectores en consideración y que aparecen en la columna Zi. Para el sector servicios, por ejemplo, las cifras correspondientes serían:

La novedad aparece en el cuadrante II. La característica particular de este es que los cuatro sectores bajo consideración aparecen en el eje vertical y en el horizontal. En el primer caso juegan el papel de productores y en el segundo, de compradores. De este modo, si se mira la información en forma horizontal o sea a lo largo de los renglones, se tienen las ventas que cada sector hace a los demás sectores. En el primer renglón, por ejemplo, se lee que Servicios vende 20 unidades a las empresas de su mismo sector; 25 a las del sector agrícola; 15 a las de industrias básicas y 80 a las de productos terminados, para un total de 140 que aparece en la columna de ventas intermedias Wi. En cambio, cuando la lectura se hace en forma vertical en las columnas, se pueden leer las compras que cada uno de los sectores hace a los demás. En la primera columna, por ejemplo, aparece que Servicios compra a Servicios 20 unidades y que, como no compra nada más a ninguno de los otros, esta es la cifra que aparece en el renglón de compras intermedias (Uj).

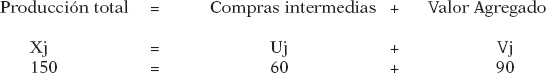

El cuadrante III explica cómo los sectores en consideración utilizan los insumos comprados en el cuadrante II para agregar valor (renglón Vj) en sus procesos productivos y así obtener la producción total (renglón Xj) de cada uno de ellos. Para la Industria Básica, por ejemplo, las sumas serían como sigue:

Por último, en el cuadrante IV se hace una gran síntesis. La suma horizontal del renglón de valores agregados (∑Vj) tiene que ser igual a la suma vertical de ventas finales (∑Yi) por cuanto, en ambos casos, lo que se obtiene es el PIB que, en este ejemplo, es igual a 525. Si a esta cifra se añaden los 475 de las ventas intermedias (∑Wi), que tienen que coincidir con la de las compras intermedias (∑Uj), se llega a los 1.000, que es a la vez el valor del producto total y de la demanda total.

Nótese que si en este caso no se hubiera tenido en cuenta a la producción de bienes intermedios (475) el valor de la producción total estaría subvalorada en un 48 %. De ahí la importancia de no dejar por fuera a estos productos.

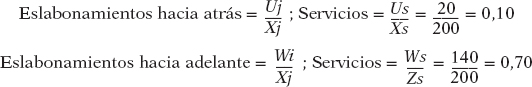

ESLABONAMIENTOS HACIA ATRÁS Y HACIA ADELANTE, 2013

A Albert Hirschman se le ocurrió que utilizando los datos del cuadro 3.6 era posible determinar la intensidad de las interrelaciones existentes entre los diversos compradores y vendedores de productos intermedios. Para ello diseñó los conceptos de eslabonamientos hacia atrás y eslabonamientos hacia adelante, y estableció que la fórmula para calcular a los primeros era dividir los valores de las compras intermedias (Uj) por los del producto total (Xj), mientras que para calcular a los segundos había que dividir los valores de las ventas intermedias (Wi) por los de la demanda total (Zi).83

En la parte inferior del cuadro 3.6 se ilustra cómo aplicar estas fórmulas. En el caso del sector servicios, por ejemplo, el cálculo de los eslabonamientos hacia atrás se hace dividiendo las compras intermedias (Uj = 20) por el producto total (Xj = 200), para obtener un cociente de 0,10 que nos dice que el grado de integración de esta actividad con sus proveedores, en sus compras intermedias, es solo de un 10 %. Cuando se calculan los eslabonamientos hacia adelante de esta misma actividad, al dividir las ventas intermedias (Wi = 140) por la demanda total (Zi = 200) la cifra que resulta es un 0,70, valor que nos dice que un 70 % del total de ventas del sector servicios va a industrias que utilizan sus productos como insumos.

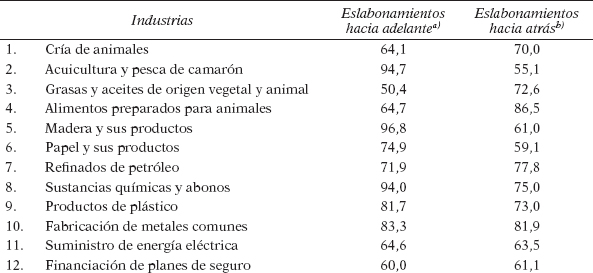

CUADRO 3.7 Eslabonamientos hacia adelante y hacia atrás, 2013 (porcentajes basados en valores en dólares de 2007)

a) Ventas de productos intermedios a industrias nacionales para mayor procesamiento.

b) Compras de productos intermedios a proveedores domésticos.

FUENTE: BCE, Tabla de utilización, 2013

Al pasar estas prácticas al caso ecuatoriano, se obtienen cifras como las que se consignan en el cuadro 3.7. En este cuadro se observa que la característica común de todas las industrias de la lista es que sus eslabonamientos hacia adelante como hacia atrás son superiores al 50 %, esto indica que su intensidad de integración con el resto de las actividades de la base productiva va desde ese nivel hacia arriba. En el caso de la acuicultura y pesca de camarón (renglón 2), por ejemplo, las cifras muestran que, por vía de flujos de bienes intermedios, esta actividad tiene una altísima integración con los usuarios de sus productos (95 %), pero solo una importante integración con los proveedores de sus insumos (55 %). A su vez, en el caso de las grasas y aceites vegetales (renglón 3), la situación que se da es a la inversa: la integración con sus usuarios no deja de ser importante (50 %), pero la que sí vale la pena es la integración con sus proveedores (73 %).

En este orden de ideas, no es difícil llegar a la conclusión que, si se trata de impulsar cambios en la base productiva del país para 2013, las candidatas serias para liderar este proceso podrían ser las industrias con altos eslabonamientos hacia adelante y hacia atrás. La lista podría ser como sigue:

•Renglón 7, refinados de petróleo: 72 % hacia adelante y 78 % hacia atrás.

•Renglón 10, fabricación de metales comunes: 83 % hacia adelante y 82 % hacia atrás.

•Renglón 11, suministro de energía eléctrica: 65 % hacia adelante y 64 % hacia atrás.

•Renglón 12, financiación de planes de seguro: 60 % hacia adelante y 615 hacia atrás.

ENCADENAMIENTOS DIRECTOS HACIA ATRÁS Y HACIA ADELANTE, 2014

En un estudio publicado en agosto de 2017, el Banco Central, haciendo uso de las matrices de insumo-producto para 2007 y 2014, hizo una reflexión interesante sobre qué había pasado con el patrón de relaciones interindustriales entre estos dos años. Llegó a la conclusión de que los cambios habían sido mínimos, pero interesa conocer los criterios que utilizó el Banco para llegar a este resultado.

Empezó por dar más rigor a los conceptos de eslabonamientos. Los llamó encadenamientos directos y los definió así:

•Los encadenamientos directos hacia atrás indican, en forma cuantificada, los requerimientos de insumos que una industria necesita para generar una unidad de su producción.

•Los encadenamientos directos hacia adelante indican, en forma cuantificada, cuánto de la producción de una industria dada se requiere para generar un aumento de una unidad en la producción de las industrias que la utilizan como insumo.

De acuerdo con estos criterios, clasificó a las 71 industrias incluidas en el estudio en 2014 en las siguientes categorías:

•Clave: cuando sus encadenamientos hacia atrás y hacia adelante son superiores al promedio nacional (7 industrias).

•Motor: cuando solo sus encadenamientos hacia atrás son superiores al promedio nacional (23).

•Base: cuando solo sus encadenamientos hacia adelante son superiores al promedio nacional (13).

•Isla: cuando sus encadenamientos hacia adelante y hacia atrás son inferiores al promedio nacional (28).

Cuando comparó las clasificaciones correspondientes a 2007 y 2014, obtuvo los resultados que se resumen en el cuadro 3.8. Nótese que los cambios son casi imperceptibles. Las Clave permanecen en siete; las Motor pierden dos y pasan de 25 a 23; las Base ganan en una y suben de 12 a 13, y las Isla también ganan en una y aumentan de 27 a 28. Para los conocedores de los procesos de cambios en la matriz productiva, los resultados subrayan la lección que estos siempre toman su tiempo. Buena razón para insistir en que hay que ponerse en marcha cuanto antes. Eso se hace con los tres capítulos siguientes, en los que se estudian las idas y venidas que en el período 1965-2017 han vivido los sectores agrícolas, industrial y del comercio internacional.

CUADRO 3.8 Tipología de industrias según encadenamientos, 2007 y 2014

Clasificación20072014Clave77Motor2523Base1213Isla2728Total7171FUENTE: BCE, “Análisis de la economía ecuatoriana 2007 y 2014”, Cuadernos de Trabajo, n.° 137: 16

4

“EL AGRICULTOR NO SIEMBRA PARA HACER PAISAJE”

Hace rato que George Bernard Shaw —mi economista de cabecera— lo puso al alcance de entendidos, no entendidos y desentendidos cuando explicó, con claridad inimitable, que “el problema de los pobres no es la plata sino la falta de plata”. En los sectores rurales, no solo del Ecuador sino del mundo entero, esta es una de las realidades más fáciles de constatar debido a que en estos espacios está concentrada la pobreza de las naciones. De ahí considero que este es el momento propicio para recordar lo que hace algunos años escuché en Colombia a un arduo trabajador de la tierra, quien, ante la tozuda incapacidad de la mayoría de la gente de las ciudades y de no pocos funcionarios públicos para entender los problemas cotidianos de los que buscan derivar su sustento cultivando suelos, exclamó con franca exasperación y con énfasis una frase que no ha perdido sonoridad a través del tiempo: “El agricultor no siembra para hacer paisaje”. Como cualquier hijo de vecino, el agricultor siembra para ganarse el pan, el suyo y el de su familia. Esta es la hipótesis central de este capítulo.

El capítulo comprende seis secciones. En las secciones uno y dos se establece el marco conceptual que lo cobija. La primera centra su atención en cuatro temas: en las características de la agricultura que la hacen tan distinta de los demás sectores productivos, en los aportes especiales que ella hace al desarrollo económico de los países, en la tipología de agriculturas que, según el Banco Mundial, operan en el planeta Tierra y en la tipología de empresas que, según la Cepal, operan en Ecuador. En la segunda se propone un marco estratégico para el desarrollo agrícola que busca generar un círculo virtuoso que, propulsado por modalidades y mecanismos de asociación y acción colectiva, capture la sinergia de las siguientes fuerzas: aumentos sistemáticos en la productividad de las fincas, conversión de estos aumentos en mejoras concomitantes en los ingresos de los productores y traducción de estos aumentos en avances en la calidad de vida de ellos, de sus familias y de sus comunidades.

En la tercera sección se esboza un visión panorámica del Ecuador agrícola, a lo largo del período que va desde 1965 hasta 2017, a través de la explicación de los aspectos siguientes: vocación y evolución en el uso de los suelos, el comportamiento del PIB agrícola durante esos años; el comportamiento de los subsectores de este PIB, de acuerdo con los datos disponibles; tendencias en la producción de los cultivos permanentes y transitorios, y áreas sembradas con los principales productos en los tres tipos de agricultura que, según el INEC, predominan en el país: pequeña, mediana y empresarial. En la cuarta sección se subrayan los problemas que el agro enfrenta en lo relacionado con la disponibilidad y utilización de insumos de trascendental importancia para incrementar la productividad de los cultivos, como características demográficas de los productores; utilización de riego y de semillas mejoradas, y acceso al crédito, a la asistencia técnica y a las facilidades de comercialización.

En la quinta sección se estudian las interrelaciones de la agricultura con industrias domésticas aledañas y con los mercados internacionales. El primer conjunto de interrelaciones se analiza a través de dos flujos de productos intermedios: compras de estos bienes que las líneas productivas del sector hacen a sus proveedores y ventas del mismo tipo de productos que también estas líneas hacen a aquellas que los utilizan como insumos. El segundo tipo de interrelaciones se estudia mediante estadísticas de la balanza comercial agrícola y de las exportaciones e importaciones que la conforman.

En la última sección se examina con más detenimiento la hipótesis central de este capítulo. Se cotejan las tendencias de la producción del área cosechada y de los rendimientos de un conjunto de productos emblemáticos de la agricultura ecuatoriana con las políticas que, a favor y en contra del sector, se han dado en el país en el período que, por razones de la consistencia de los datos, va desde 1965 solo hasta 2010. Por el lado de los productos, se trabaja con cultivos cuya producción per cápita ha disminuido a lo largo de estos años (maíz suave, papas y yuca) y con aquellos cuya producción per cápita ha aumentado en este lapso (palma africana, maíz duro, banano y cacao). Por el lado de las políticas se identifican tres períodos claramente delineados: de 1965 a 1980, con medidas discriminatorias en contra del sector; de 1980 a 1995, con acciones encaminadas a modificar las mayores distorsiones ocasionadas por esas políticas, y de 2000 a 2010, en el que, si bien no se dan políticas flagrantemente en contra, tampoco aparecen aquellas definitivamente a favor. La conclusión a la que se llega es que, definitivamente, los agricultores no siembran para hacer paisaje.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.