Динамическое хеджирование: Управление риском простых и экзотических опционов

- -

- 100%

- +

Знак информационной продукции (Федеральный закон № 436-ФЗ от 29.12.2010 г.)

Текст публикуется в авторской редакции

Переводчики: Тимур Вильданов, Валерия Башкирова

Научный редактор: Сергей Плешков, опционный трейдер с 20-летним опытом профессиональной торговли, управляющий портфелями на CBOE и CME

Редактор: Вячеслав Ионов

Главный редактор: Сергей Турко

Руководитель проекта: Анна Деркач

Арт-директор: Юрий Буга

Дизайн обложки: Денис Изотов

Корректоры: Ольга Улантикова, Мария Смирнова

Верстка: Максим Поташкин

Все права защищены. Данная электронная книга предназначена исключительно для частного использования в личных (некоммерческих) целях. Электронная книга, ее части, фрагменты и элементы, включая текст, изображения и иное, не подлежат копированию и любому другому использованию без разрешения правообладателя. В частности, запрещено такое использование, в результате которого электронная книга, ее часть, фрагмент или элемент станут доступными ограниченному или неопределенному кругу лиц, в том числе посредством сети интернет, независимо от того, будет предоставляться доступ за плату или безвозмездно.

Копирование, воспроизведение и иное использование электронной книги, ее частей, фрагментов и элементов, выходящее за пределы частного использования в личных (некоммерческих) целях, без согласия правообладателя является незаконным и влечет уголовную, административную и гражданскую ответственность.

© 1997 by Nassim Taleb

All rights reserved. This translation published under license with the original publisher John Wiley & Sons, Inc.

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишер», 2025

* * *

Посвящается Синди, Саре и Александру

Памяти моих кузенов

Н. Насра (1970–1996)

и Б. Козами (1950–1995)

Предисловие

Закрыв за 12 лет порядка 200 000 сделок[1] и изучив приблизительно 70 000 отчетов о рисках, я ощутил потребность остановиться и поразмыслить о том, что было сделано не так.

Я уединился в мансарде и в течение полугода без выходных посвящал по 14 часов в день теории вероятности, численному анализу и математической статистике (на уровне доктора философии). Потом я начал писать эту книгу.

Как и Джордж Сорос[2], я верил в существование еще более всеобъемлющего принципа неопределенности (более всеобъемлющего, чем у Гейзенберга), который в значительной степени обесценивает социологические теории, основанные на физикоподобной методологии, и нивелирует эффективность моделирования за пределами естественных наук. Это не физика. Именно это я твердил стажерам на протяжении всей своей карьеры.

Другим аргументом против подхода к теории опционов как к «науке» (хотя в нем и есть рациональное зерно) является то, что она слишком молода, чтобы относиться к ней с научной серьезностью. Я считаю необходимым предостеречь публику (и регуляторов) от использования этой незрелой теории и применения ее слабо проработанных моделей оценки риска. Многие из рисков, известных еще торговцам Римской империи (такие, как сжатие и лавинообразное образование дыр ликвидности), все еще остаются вне поля зрения теоретиков по риск-менеджменту. На мой взгляд, распространение услуг по риск-менеджменту, оказываемых возомнившими себя экспертами бывшими учеными, несет значительную угрозу финансовой системе. Моя цель – перевести хеджирование и риск-менеджмент из статуса науки в статус искусства.

Эта книга посвящена хеджированию рисков стандартных и экзотических опционов как составной части более широкой концепции риск-менеджмента. В этой области нет никакой дорожной карты, поскольку о предмете написано очень мало (в отличие от обширной литературы по оценке стоимости опционов).

Динамическое хеджирование – это скорее медицина, чем биология. Его осваивают на практике, хотя изучение опубликованных исследований тоже полезно. Рыночные перекосы часто затмевают другие сложные вопросы, что приводит исследователей, опирающихся только на теоретические методы, к неправильным выводам. Опыт в опционном трейдинге может быть воспринят только через практику. Настоящая книга сочетает важные практические аспекты с фундаментальной теорией.

Главная задача этой книги – представить трейдерам и риск-менеджерам методологию, позволяющую понять непростые концепции сконструированных производных инструментов при управлении сложными позициями, а также познакомиться с загадочным миром динамического контроля рисков. Суть динамического хеджирования заключается в следующем:

● В применении формулы Блэка–Шоулза–Мертона[3] к опционам или другим нелинейным финансовым инструментам с учетом ограничений, накладываемых рынком.

● В обобщении формулы Блэка–Шоулза–Мертона для учета других факторов помимо базового актива (например, волатильности и процентных ставок).

● В понимании того, что транзакционные издержки и частота сделок могут приводить к значительному отходу от модели непрерывного финансирования.

● В понимании того, что фактические распределения отличаются от идеального – они непостоянны и их трудно смоделировать.

Большая часть литературы об опционах посвящена оценке стоимости этих инструментов (и некоторые из них очень сложны)[4]. В ней часто даются ответы на незначительные вопросы, такие как точность оценки американских опционов с постоянной волатильностью или процентной ставкой (грошовая экономия там, где теряются тысячи). Кроме того, нетеоретическая (прикладная) литература по опционам, опирается она на модель Блэка–Шоулза–Мертона или нет, ограничивается измерением статического риска. Это проблема большей части литературы, знакомящей трейдеров с типовыми рисками, – в ней рассматривается только статическое хеджирование позиции. Позиция в производных инструментах, которая хеджируется динамически, имеет совершено другой профиль риска и с учетом ограничений такого хеджирования зависит от траектории движения цены (ключевое понятие для продавца опционов).

В этой книге нет экзотических опционов с их бесконечными вариациями и комбинациями. Анализ позиций ограничен наименьшими разлагаемыми структурами. Иными словами, структуры, представляющие собой объединение двух производных продуктов, исключаются (кроме редких случаев неаддитивности, где комбинация дает некоторое преимущество трейдеру). Цель книги состоит в том, чтобы ознакомить трейдеров и риск-менеджеров с правилами, а не с частными случаями.

Читатели могут использовать данную книгу как справочник, отыскивая вопросы, которые их интересуют, и произвольно переходя от одной темы к другой. Названия глав упрощают навигацию по книге.

Более сложные математические вопросы рассматриваются ближе к концу книги. Мы старались обойтись без сложного математического инструментария и объяснять проблемы простым языком. Как результат, формулы не появляются в книге до главы 22. Кроме того, в представлении математических формул мы избегаем формальной структуры доказательства (требуемой в теории вероятности) и идем более простым путем. Большинство математических понятий, связанных с темой, можно объяснить описательно, дополнив объяснение графиками.

Во врезках «Мастер опционов» приводятся пояснения ко многим сложным темам. Поскольку такие пояснения являются самостоятельными элементами, читать их можно в любом порядке.

Часть I (главы 1–6) посвящена микроструктуре рынка и продуктам. Рынки рассматриваются с точки зрения брокера, работающего в биржевом зале, а также определяются формально в соответствии с теорией рыночной микроструктуры.

Часть II (главы 7–16) дает базовое представление о риске ванильных опционов и инструментах для его измерения.

Часть III (главы 17–23) содержит описание рисков экзотических опционов.

Часть IV (модули A–G) представляет количественные инструменты анализа и соединяет мир трейдера-практика с теорией опционов. Эти модули, однако, не следует рассматривать как приложения – их содержание по большей части относится к основному тексту.

Пояснения к текстуПоскольку я поначалу изучал опционы не по литературе, а исключительно на рыночном опыте (наблюдая и экспериментируя), подавляющая часть моих рассуждений интуитивно понятна. Я прошу прощения у читателей с более традиционными вкусами, которым такая форма изложения может показаться непривычной. Большинство примеров в этой книге представлены для обобщенных случаев. Волатильность принимается равной 15,7 % (при условии, что в году 246–247 торговых дней,

Например, при рассмотрении профиля бабочки используются страйки 98/100/102 для опциона колл, а при изучении календарного спреда – 3-месячные опционы колл со страйком 100 против 6-месячных опционов колл с этим же страйком.

Использование обобщенных примеров приводит к стандартизации ситуаций и помогает их сравнению. В случае концептуальных проблем необходимо абстрагироваться от особенностей позиции. В большинстве случаев опциональность важнее деталей. Там, где особенности принципиально важны, мы возвращаемся к единичным примерам на конкретных рынках.

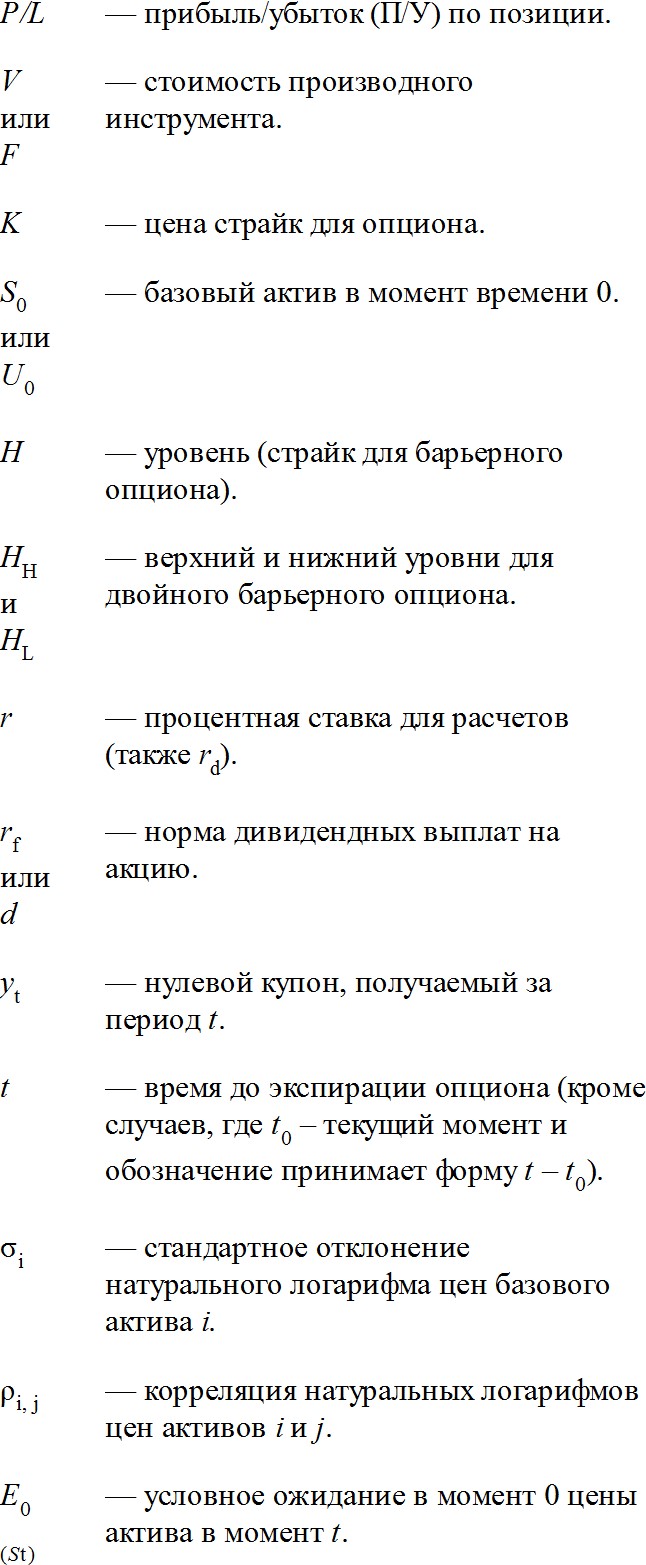

Условные обозначения

Многие термины в этой книге могут быть лингвистически неоднозначными для тех, кто не связан с трейдингом. Даже в книгах, раскрывающих практические аспекты опционной торговли, не всегда используется наша терминология.

Дельта в тексте обозначает как возможное изменение позиции, так и общую экспозицию (соответствие позиции опциона определенной позиции в базовом активе). То же самое относится к гамме, веге, тете и другим грекам.

Под «волатильностью» всегда понимается подразумеваемая волатильность, а не историческая. «Волатильность 15» читается как 15 %-ная подразумеваемая волатильность для инструмента в годовом выражении.

Под «базовым активом», называемым также ценой спот, понимается текущая цена базового актива (в формулах не используется форвардная цена).

«Цена 50 центов» всегда означает 0,5 % номинальной стоимости опциона. «$1» означает 1 %. «Тик» или «пипс» означает 0,01 % номинальной стоимости инструмента.

«Лонг по 100» означает длинную позицию в страйке 100.

Фразы «более короткий» и «более длинный» означают выбор опциона с более коротким или длинным временем до экспирации.

«Нога» означает одну сторону в опционной стратегии.

«Блэк–Шоулз–Мертон», или, сокращенно, БШМ, означает модель оценки опционов Блэка–Шоулза–Мертона, а также ее расширения применительно к более сложным финансовым инструментам.

Под «временем остановки» подразумевается выход из позиции. «Первый выход» – это ожидаемое первоначальное закрытие позиции.

Под «матрицей высокой корреляции» понимается корреляционная матрица, где большинство параметров близко к 1.

Под «интегралом» чаще всего понимается стохастический интеграл.

«Чувствительностью к параметру» считается сравнительная статическая чувствительность к изменению параметра.

Фраза «дельта исчезает асимптотически» означает, что дельта изменяется асимптотически к цене базового актива.

Выражение x/2 × y эквивалентно (x/2) y, а выражение а + b/2 эквивалентно a + (b/2).

Наконец, термин «производная» может означать как производный финансовый инструмент, так и математическую производную. В необходимых местах указывается, что это математический термин, в противном случае он трактуется как ценная бумага.

Нассим Талеб,Ларчмонт, штат Нью-Йорк,ноябрь 1996 г.Благодарности

В создании этой книги мне помогали очень многие. Прежде всего, я хочу поблагодарить двух человек, которые участвовали в каждом этапе работы над рукописью, – Рафаэля Дуади, математика, и Говарда Савери, трейдера экзотическими опционами. Оба являются чрезвычайно одаренными людьми с развитой интуицией и быстрой реакцией. Они оба призывали меня использовать в книге язык, понятный и трейдеру, и ученому. Многие идеи книги обсуждались и отшлифовывались ими до совершенства. Рафаэль, кроме того, написал академическую работу о «времени остановки» (на французском языке), чтобы помочь с некоторыми из инструментов ценообразования для книги.

Педагогический метод определения проблемы и ее интуитивно понятного объяснения был выбран под влиянием Мартина О'Коннелла и Джима Пайпера. Вместе с ними и Ричардом Лейденом я провел серию семинаров по простым методам хеджирования сложных опционов.

В рецензировании и обсуждении разных разделов рукописи участвовали очень многие: Николь Эль Каруи, Дэвид Дероса, Марко Авелланеда, Дин Уивер (который нашел больше всех трудно обнаружимых опечаток), Питер Целепис, Джамиль Баз, Стэн Йонас, Юрий Гоноровский, Боб Фридберг, Стивен Монисон, Даг Монисон, Брайан Монисон, Скотт Кербел, Антонио Парас, Боб Уиттакр, Дидье Джавис, Ричард Лейден, Дэн Мантини (который обнаружил первый неправильно поставленный десятичный знак), Шиваги Рао, Ричард Кейтс, Джимми Пауэрс, Ник Хацопулос, Жан-Филипп Фринье, Рик Уэлш, Леон Розен, Шай Пилпель, Тони Гликман, Андрей Покровский, Джулиан Хардинг, Филибер Конгтчеу, Марун Эдде, Бруно Дюпир, Дэвид Донора, Элиетт Джеман, Билл Марграб, Генри Жю, Рам Венкатраман, Накл Зейдан, Марк Вайсман, Томас Артарит и Мишель Жан-Батист.

Все невыявленные ошибки остаются на моей совести. Я также хотел бы поблагодарить Памелу ван Гиссен, моего редактора в Wiley, Мэри Даниэлло, менеджера по производству в Wiley, и Нэнси Маркус Лэнд из Publications Development Company.

Приношу извинения за любые непреднамеренные упущения.

Данные были предоставлены Banque lndosuez, Tradition Financial Services, Стивом Монисоном и Пьером Вульфом.

Н. Т.Введение

Динамическое хеджирование

Поскольку происходящие события за пределами нашего понимания, давайте притворимся, что мы и есть их инициаторы.

ЖАН КОКТОПринципы динамического хеджирования в реальном мире

■ Ребалансирование гаммы[6] подразумевает покупку и продажу базового актива с целью репликации выплат опциона.

Даже если бы трейдеры точно знали будущую волатильность, но захеджировали свою позицию (ребалансировали гамму) с дискретными интервалами, предсказание конечных прибыли/убытка все равно представляло бы трудность. Опционное ценообразование не учитывает транзакционные издержки. Если бы позиция ребалансировалась каждую миллионную долю секунды, то предсказание прибыли/убытка было бы достоверным.

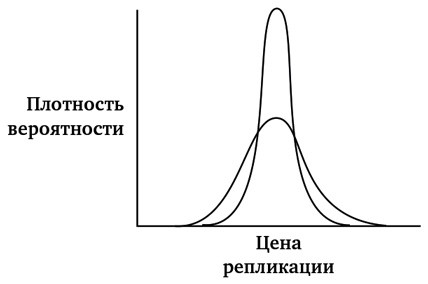

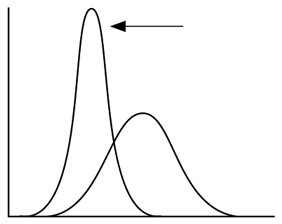

Увеличение частоты корректировок сжало бы результаты, как показано на рисунке ниже.

Математически форма этого распределения определяется простой формулой (центральная предельная теорема). Интуитивное объяснение состоит в том, что это распределение будет стремиться к среднему значению со скоростью. В этом случае средним значением будет цена базового актива по формуле Блэка–Шоулза–Мертона. В главе 16 на примере показано влияние удачи в корректировках на отслеживание прибыли/убытка.

Однако повышение частоты ребалансирования привело бы к увеличению стоимости динамического хеджирования (вследствие транзакционных издержек) и к смещению центра распределения влево[7], как показано на рисунке ниже.

Перед маркетмейкерами, следовательно, постоянно стоит дилемма выбора между:

● дисперсией доходности, с одной стороны (репликация опционов не является безрисковым предприятием);

● транзакционными издержками, с другой стороны.

Когда трейдер продает комбинацию, которая, по его расчетам, стоит 5,00, он может ожидать, что без учета транзакционных издержек финальный результат по стратегии будет где-то между 4,00 и 6,00. Однако чем больше параметров, против которых он должен быть захеджирован, тем дороже управление риском.

Правило управления рисками: чем более волатильны параметры, против которых должен быть захеджирован опционный трейдер, тем больший допуск необходим и против волатильности параметров, и против ожидаемых транзакционных издержек.

Основная идея этой книги – чем больше параметров хеджируется (процентные ставки, временна́я структура волатильности и т. д.), тем сложнее динамическое хеджирование. В отличие от мира Блэка–Шоулза–Мертона наша торговая среда требует, чтобы мы страховали не только риски по гамме. Каждая вторая производная может стоить нам затрат. Мы должны хеджировать выпуклость веги, экспозицию к ставкам и их нестабильность. В главе 15 показан эффект стохастической волатильности и приведено наглядное объяснение выпуклости веги. В главе 10 приведено широкое определение выпуклости.

Поскольку формула Блэка–Шоулза–Мертона включает стоимость гаммы в вычисление временно́й стоимости опциона, необходимо учитывать выпуклость всех нелинейных параметров (параметр Ито, см. модуль G). Позиция, которая является короткой по гамме на процентные ставки в дополнение к оценке гаммы по формуле Блэка–Шоулза–Мертона, должна обладать корректной переоценкой при движении базового актива вверх или вниз. Мастер опционов «Принцип загрязнения (выпуклости)» наглядно объясняет данный вопрос. Проблемы возникают, когда параметры коррелируют друг с другом.

Позиции, которые нуждаются в вега-нейтральности при вогнутой веге (короткая волатильность волатильности), будут хуже тех, что не требуют динамического хеджирования из-за линейной веги и т. д.

Необходимость более глубоко понимать репликацию экзотических опционов связана с более высокой стоимостью хеджирования для них.

Общее управление рисками

В незрелом современном финансовом жаргоне управление рисками обычно интерпретируется или как снижение финансовых рисков, присущих нефинансовым компаниям, или же как снижение рыночных рисков участников финансовых рынков (таких, как брокерские компании, биржевые трейдеры и банки). В этой книге мы будем говорить о рисках второй группы. Книги по управлению рисками пишут по большей части те, кто пытается объяснить сложные финансовые инструменты менеджерам пенсионных фондов и компаний. Поскольку риск участников связан с созданием финансовых продуктов и инструментов, данная книга сконцентрирована на перемещении риска между статическим продуктом (корпоративный риск) и динамическим продуктом (маркетмейкер, дельта-нейтральный оператор из мира Блэка–Шоулза–Мертона).

Существуют два уровня управления риском: микроуправление и макроуправление.

Микроуправление происходит на уровне одной позиции или одной связанной опционной книги (созданной биржевым трейдером или трейдером опционного деска «с верхних этажей»). Это требует глубокого знания поведения каждого производного продукта в зависимости от времени и динамики рынка, а также многостороннего мышления (результат длительного профессионального обучения).

Макроуправление осуществляется на уровне общего портфеля фирмы. Это скорее теоретическая функция, обеспечивающая общий контроль. Так или иначе, чудесным образом сумма индивидуальных рисков не равна общему риску. Часть позиций в портфеле компенсируют друг друга, а риски других позиций становятся аддитивными. Вместе с тем инструменты контроля вроде диверсификации и корреляции, широко распространенные в современных финансах, остаются неточными и обладают слабой предсказательной способностью. Их использование может вызвать у управляющих рисками ложное чувство статистической безопасности.

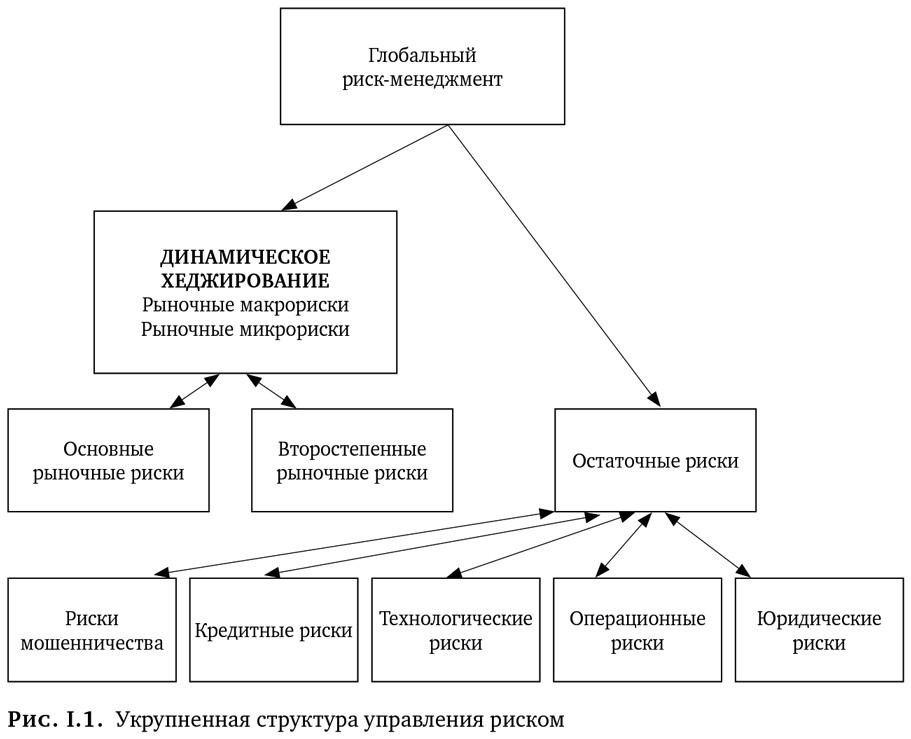

Функция макроменеджера заключается в распределении риска (определенного как общая возможная дисперсия) между финансовыми продуктами и подразделениями с тем, чтобы обеспечить максимальное использование самого ценного ресурса брокерской фирмы – риска. На рис. I.1 показана взаимосвязь динамического хеджирования с управлением риском.

В последнее время наблюдается заметный рост численности «консультантов по риск-менеджменту», многие из которых имеют лишь поверхностные знания в области риска. Опираясь на те или иные технические приемы, эти консультанты выпускают аналитические отчеты по вопросам управления риском без истинного понимания распределения. Их некомпетентность особенно очевидна, когда они излагают фантазии насчет стоимости под риском (value at risk) или пишут книги, не совершив ни одной сделки.

Не существует никакого упрощенного метода управления риском. Каждый, кто причастен к торговой деятельности, должен стараться понять динамическое взаимодействие компонентов портфеля в зависимости от времени и движения рынка. Каждый трейдер деривативами, каждый их пользователь должен понимать воздействие течения времени или движения основных активов на портфель опционов. Проблемы оценки при этом преувеличены. Деньги по большей части зарабатываются или теряются из-за движения рынка, а не из-за неправильной оценки опционов. Часто причиной убытков является неправильное хеджирование. Обычно потери объясняются плохим пониманием ликвидности и формы статистического распределения.

Мастер опционов: культурный шок

На рынках деривативов существует явная проблема коммуникации трейдеров и квантов (ученых, применяющих количественный анализ на финансовых рынках). Это следствие нескольких причин.

● Обладатели степени доктора философии хотят докопаться до истины.

● Трейдеры, в отличие от них, нетерпеливы, им нужны простые понятные решения. Они склонны преувеличивать значение «озарений», требуя от кванта простого и определенного решения. Тот же, кто посвятил большую часть сознательной жизни решению сложных проблем, часто не может дать мгновенный и точный анализ. «Озарение» – это нелинейный тип познания, и склонность к нему может награждаться ярлыком «слабая способность к концентрации внимания».

Это приводит к забавному разрыву коммуникации трейдеров и квантов. Один трейдер (сам бывший квант) практиковал такую стратегию взаимодействия с представителями научно-исследовательского отдела. Общаясь с ними, он предъявлял следующие требования:

1. Кратко сформулируйте вывод, прежде чем начинать обсуждение существа вопроса.

2. Также кратко объясните существо вопроса.

3. Если пункты 1 и 2 невыполнимы, не беритесь за данную задачу.

Такой подход помогает кванту понять основное различие между менее сложными вопросами реального мира и глубинами науки. Кроме того, это заставляет смотреть на вещи по-деловому.

Ричард Фейнман[8], один из выдающихся мыслителей нашего времени, чувствовал себя достаточно свободно и комфортно в своей области, чтобы написать понятную книгу по квантовой физике без использования формул.

Часть I

Рынки, инструменты, люди

Глава 1

Введение в торговые инструменты

Настоящее понимание теории означает ‹…› понимание ее как попытки разрешения определенной проблемы.

СЭР КАРЛ ПОППЕРВ этой главе мы кратко рассмотрим торговые инструменты и дадим их основные характеристики. Всем без исключения читателям, даже тем, кто знаком с данной областью, полезно изучить приведенные ниже определения, т. к. они лежат в основе изложенного в книге анализа.

Производные инструменты (деривативы)