- -

- 100%

- +

2.5. Final de la II GM y acuerdo de Bretton Woods

Al finalizar la Segunda Guerra Mundial, las principales potencias se congregaron en una reunión conocida como Acuerdo de Bretton Woods. El objetivo fue definir un nuevo sistema comercial, económico y monetario que garantizase estabilidad y evitase otras guerras.

Figura 6. Sede de la reunión para establecer el Acuerdo de Bretton Woods

Durante la reunión de Bretton Woods se acabó adoptando un modelo que beneficiaba claramente a Estados Unidos (la potencia más fuerte en ese momento) y que se basaba en las teorías económicas de John Keynes (keynesianismo). Esta teoría nace con la hipótesis de que es imposible garantizar la estabilidad si no hay una entidad central (banco central) que tenga el control de la oferta monetaria. Estos eran responsables de aumentar la masa monetaria a través de la inflación y, según Keynes, esto promueve la inversión y el gasto, componente clave para que una economía genere prosperidad y evite momentos de crisis.

Se trata de una idea muy controvertida, ya que hay decenas de estudios que demuestran que las hipótesis planteadas por Keynes son incorrectas, sobre todo por la correlación —evitada por los keynesianistas más radicales— entre las políticas económicas y las monetarias. Sin ir más lejos, hemos vivido momentos donde los niveles de inflación e inyección han sido altos pero, al contrario de lo que afirma Keynes, no ha habido una mejora de la situación económica y no se ha podido evitar la pérdida masiva de puestos de trabajo. Recuperando el tema y partiendo de esta idea, se implementó un sistema llamado «el patrón dólar».

Este sistema consistía en lo siguiente: Estados Unidos pasaba a ser el centro del sistema ya que el dólar estadounidense cumplía la función de moneda de reserva global. El dólar pasaba a ser la única moneda respaldada por oro (con un tipo de cambio fijo) lo que, al mismo tiempo, le dio derecho a tener el control de todas las reservas de oro del mundo. De alguna manera, era un intento fallido de volver al patrón oro, pero Estados Unidos aprovechó la ocasión para generar más dinero del que tenía respaldado en este material, rompiendo el cambio fijo del dólar-oro.

Este hecho dio lugar al «déficit sin lágrimas». Básicamente, Estados Unidos podía generar dinero de la nada sin vivir períodos de inflación. Como todo el mundo utilizaba los dólares como moneda reserva, los daños se repartían entre todos los países del mundo; Estados Unidos podía imprimir dinero y beneficiarse de ello, repartiendo las consecuencias negativas entre todos los países. No es de extrañar que en aquella época las empresas estadounidenses se comieran el mundo y se convirtieran en las más grandes del planeta: financiación ilimitada a un tipo de interés muy bajo.

La inflación se empezó a notar y países como Francia y Alemania quisieron recuperar sus reservas de oro dando, a cambio, dólares. Ante esta situación, en la que Estados Unidos veía cómo sus reservas de oro se iban reduciendo, el presidente de ese momento, Nixon, anunció la suspensión temporal de la paridad dólar-oro. Este evento se conoce como «Nixon Shock» y tuvo lugar en 1971.

2.6. El dinero actual: un sistema basado en deuda

Este conjunto de eventos ha acabado dando lugar a la consolidación del sistema monetario actual. Hoy en día el dinero no está respaldado por un valor real como lo es el oro, sino en leyes políticas y en la «fe» en el país: simplemente es papel basado en la deuda y en la promesa de devolverla gracias capacidad de generar valor en el futuro. O, dicho de otro modo menos sutil: esclavizando a las generaciones futuras, ya que son estas las que deberán pagar esa deuda a través de los impuestos.

Si recuperamos lo que determina que una moneda sea sólida, el dinero fiat (nombre con el que se define el tipo de moneda actual o dinero fiduciario) es la forma de dinero más débil que hemos tenido nunca: un sistema donde la capacidad de imprimir es ilimitada y donde los países pueden gastar más de lo que tienen pidiendo préstamos a bancos centrales que lo único que tienen que hacer para generarlo es inyectar dinero creado de la nada. Claramente, una moneda controlada por una entidad y que no cumple la función principal, que es conservar valor en el tiempo, no es una moneda sólida.

2.7. Conclusiones del dinero fiat

Tras años de evolución monetaria, el poder sobre la moneda fue cayendo progresivamente sobre los Estados. Estos han acabado monopolizando el control sobre el dinero, lo que genera un problema grave. La historia nos confirma con cientos de ejemplos —desde el Imperio romano o el chino— que la posibilidad de sacar provecho del control de la moneda es demasiado tentadora. ¿Quién no quiere dinero gratis? ¿Quién no quiere «aprovecharse» poco a poco de su población en beneficio propio sin que esta se dé cuenta?

Al final, lo más conflictivo de estas políticas donde se manipula la oferta total de dinero disponible a través de la inflación son los efectos negativos que tienen sobre la sociedad. Progresivamente los ciudadanos se vuelven cada vez más pobres, no en cantidad de dinero, pero sí en poder adquisitivo. Es decir, seguirán teniendo 1000 EUR, pero con los años con estos 1000 EUR podrán adquirir menos cosas. El valor de las cosas se mantiene, pero el valor del dinero baja. Los precios suben y, pasados los años, nos damos cuenta de que ahora una Coca-Cola ya no vale 0,10 USD sino 1,50 USD. La Coca-Cola no vale quince veces más, sino que nuestro dinero vale quince veces menos.

Figura 7. Poder de compra del dólar calculado en oro. Fuente: Goldchartsrus

Teóricamente, este efecto se contrarresta a través del aumento de sueldos. Y aunque esto solo se aplica a una pequeñísima parte de la población (trabajadores con un contrato salarial antiinflacionario que aumenta cada año proporcionalmente a la inflación del periodo), no es del todo cierto.

La realidad es que la inflación beneficia a los ricos a costa de los más pobres y provoca que a lo largo del tiempo la diferencia entre ricos y pobres se vaya agravando. Pongamos que el Banco Central Europeo emite 1000 MEUR, estos se inyectan en la economía para darle un impulso y reactivarla, promover el gasto, incentivar la producción y así aumentar los puestos de trabajo. Ahora bien, los primeros en recibir este dinero suelen ser las grandes empresas, aquellas con suficiente capital para poder comprar «dinero barato». Por lo tanto, los ricos son los que mejor financiación obtienen. En segundo lugar, debido a que ha habido un aumento de la oferta monetaria, los precios de las cosas comienzan a subir, pero estas empresas gastan ese dinero en momentos donde los precios aún no han variado. Es difícil competir justamente con esto.

Como conclusión, vivimos en un sistema inflacionario que beneficia a los ricos a costa de los pobres y provoca que, con el tiempo, se agrave la separación entre los adinerados y la gente más necesitada. Además, la base del sistema es una de las formas monetarias más débiles que hemos tenido nunca: completamente ilimitada y por tanto mal valor reserva, controlado por una entidad central que toma decisiones centralizadas sobre esta moneda sin que la población pueda interferir y que se utiliza para financiar —muchas veces— barbaridades como guerras o aeropuertos innecesarios. Al ser una moneda débil, esta va perdiendo valor progresivamente en el tiempo. Es decir, el sistema basado en monedas fiat incentiva el endeudamiento y el gasto en vez del ahorro y la inversión a largo plazo. No es de extrañar que actualmente algunos países estén en tipos de interés negativos para penalizar el ahorro e incentivar a gastar más. Este cambio nos afecta el comportamiento, aumenta nuestra preferencia temporal, nos enfocamos más en el corto que en el largo plazo, y esto tiene consecuencias en la mayoría de las áreas de nuestra vida; desde el arte, la cultura, la economía o en el hecho de emprender.

Si mis 1000 EUR de hoy tendrán menos valor en un año, tiene más sentido gastarlos hoy en vez de guardarlos; una empresa está más incentivada a endeudarse y buscar crecimiento a corto plazo que a construir pilares sólidos y crecer mirando el largo plazo. Si me endeudo hoy, lo que tendré que devolver mañana representará menos valor porque las monedas se habrán devaluado. Las monedas fiat han construido una sociedad consumista que busca gastar en vez de ahorrar, con una visión más cortoplacista y de hacer «dinero rápido», en vez de una visión más largoplacista y por tanto construir organizaciones sólidas, nacidas después de años de esfuerzo.

2.8. Houston, tenemos un problema (y una solución)

Algo que está claro es que en un mundo donde la mayoría de los países tienen una deuda superior al 100 % del PIB, donde la pobreza es cada vez más común y la sensación de crisis e inestabilidad es constante, un cambio es más necesario que nunca.

Bitcoin nació por estos motivos: para ofrecer una alternativa. En un principio nadie lo vio así, ni sus creadores iniciales. De hecho, Hal Finney, uno de los máximos aportadores a su protocolo durante los primeros años, lanzó un tweet anunciando el lanzamiento de Bitcoin:

Figura 8. Tweet comunicando el lanzamiento de Bitcoin. Hal Finney

Si hubiera sabido que estaba creando lo que Bitcoin es hoy, lo habría publicado en un contexto más trascendental. El tiempo lo ha fortalecido y actualmente son muchos los argumentos y las personas que ven en Bitcoin un escape a ese sistema. En el próximo capítulo entenderemos Bitcoin, primero qué es y cómo funciona, y después veremos por qué es relevante a nivel monetario.

3. El nacimiento de Bitcoin

El 3 de enero de 2021 Bitcoin cumplirá exactamente doce años. Podemos decir que estos primeros años no han sido fáciles: ha sido tasado de estafa, de inútil y de fracaso incontables veces, y, aun así, hoy en día la red de Bitcoin sigue en pie, acumulando más de 300 000 MUSD de capitalización y surgiendo como una posible alternativa al sistema monetario actual.

Figura 9. Capitalización de Bitcoin, coinmarketcap.com

Seguramente la pieza más importante para empezar a considerar Bitcoin como algo más que simplemente un juego es que podamos tener la certeza de que es seguro. Es decir, que podamos confiar en que esta red de dinero digital es segura y nos permite guardar y transmitir valor. Es por esto que empezaremos familiarizándonos con su funcionamiento más técnico. Entender cómo esta red consigue posicionarse como la más segura que ha existido nunca nos permitirá darle un voto de confianza para que nos podamos plantear si algún día puede reemplazar al sistema actual, o, al menos, surgir como una alternativa para todos.

3.1. Algunos conceptos previos

•Red P2P o red de pares. Es una red donde los participantes se conectan de forma directa. De tú a tú, sin intermediarios.

•Protocolo. Software informático que funciona como «lenguaje de la red» y permite a los participantes comunicarse y entenderse.

•Descentralizada. Sin una entidad central.

•Criptografía. Ciencia que permite encriptar información. «Cripto» proviene de ´secreto´, y «grafía» proviene de ´texto´. Hacer que un texto sea secreto.

•Hash. Función criptográfica que cifra una información y además permite crear una secuencia alfanumérica única; crea como una huella digital única de la información.

3.2. ¿Qué es Bitcoin?

Empecemos por el principio. Bitcoin es un protocolo, es decir, un programa que permite una comunicación entre ordenadores. Este protocolo está abierto a todos, es tan fácil como descargarse el software de Bitcoin. Una vez instalado el software, pasas a formar parte de una red de ordenadores descentralizados, porque ninguna tiene más poder que otro, y que usan este protocolo para comunicarse entre ellos. El objetivo principal es permitir transacciones a través de un activo digital (bitcoin) dejando registrado todos los movimientos monetarios en un libro de contabilidad compartido por todos los ordenadores de la red conocido como Blockchain.

Aquí entran varias ideas. La primera es que los nodos son descentralizados, es decir, todos estos ordenadores que componen la red de Bitcoin son independientes. No confían entre ellos y por tanto verifican individualmente todos los movimientos de esta red. Ninguno tiene poder sobre el otro, sino que toman decisiones poniéndose de acuerdo a través de mecanismos que veremos más adelante. En segundo lugar, vemos que realmente Bitcoin es un protocolo informático. Todos estos ordenadores se descargan el software de Bitcoin, esto les permite conectarse en esta red mundial de nodos diseñada para hacer transacciones. Por último, vemos que hay una diferencia entre Bitcoin y bitcoin. Para evitar posibles confusiones, Bitcoin hace referencia a la red de nodos descentralizados y conectados gracias al protocolo, y bitcoin hace referencia al activo digital que utiliza esta red para transferir valor de un lugar a otro.

Como hemos comentado, esta innovación tecnológica se introdujo por primera vez en 2008 por Satoshi Nakamoto en un blog de ciberanarquistas de diferentes matemáticos y criptógrafos que veían en la tecnología y la criptografía una forma de empoderar al ciudadano y hacerlo más libre. Dicho de otro modo, de reducir la dependencia de entidades centrales como los gobiernos u otras instituciones.

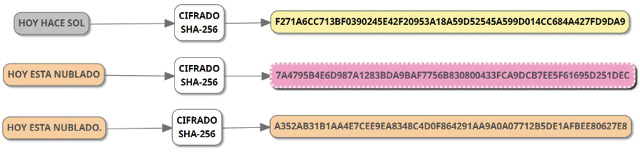

Lo más interesante de Bitcoin es que es el primer activo que utiliza la criptografía como mecanismo para verificar las transacciones y asegurar la red a través de un hash (tecnología criptográfica) y que utiliza métodos para llegar a un acuerdo entre ordenadores descentralizados. El concepto de hash lo iremos viendo a menudo: consiste en un algoritmo matemático que transforma cualquier conjunto de datos en una serie alfanumérica de longitud fija, independientemente del mensaje. El algoritmo usado por Bitcoin se lo conoce como SHA-256.

Figura 10. Desempeño de la función hash SHA-256

El resultado siempre será una serie alfanumérica de cuarenta cifras. El objetivo del hash no es cifrar o esconder información, sino generar una especie de «huella digital» de un conjunto de datos. Por lo tanto, el objetivo del hash es validar información más que cifrarla. Otro punto interesante es que una función hash es unidireccional: es muy fácil obtener el resultado, pero es imposible saber los datos previos al hash. Por ejemplo, encontrar el hash de las palabras «Buenos días» es sencillo, pero es imposible saber que del hash «21aebc48383652046150c3663a57b1cb5bf957b5ece024deb9cbc087478cdf80» la palabra de origen es «Buenos días». Este concepto es importante porque se utilizará en muchos de los mecanismos de protección del protocolo.

3.3. ¿Por qué existe Bitcoin?

La raíz del problema del dinero convencional es toda la confianza que se requiere para utilizarlo. Debemos confiar en que el banco central no devalúe la moneda, pero la historia de todas las monedas fiduciarias está llena de violaciones de esta confianza. Debemos confiar en los bancos para guardar nuestro dinero y hacer transacciones electrónicas, pero ellos lo prestan en oleadas de burbujas crediticias con apenas una fracción en las reservas. Debemos confiarles nuestra privacidad, confiar en que no dejarán que ladrones de identidad vacíen nuestras cuentas. Sus enormes costos generales hacen que los micropagos sean imposibles.

Satoshi Nakamoto

Cypherpunks BLOG 2009

La mejor forma de entender Bitcoin es hablar del motivo por el que se creó, compartido por su creador Satoshi Nakamoto.

En esta cita de una de sus intervenciones en el blog de cyberpunks durante la creación de Bitcoin, quedan muy claros los problemas del sistema actual y ofrece Bitcoin como una posible alternativa. Los problemas son dos:

1. Valor del dinero

Desde hace más de un siglo, el control de la moneda ha estado en manos de los gobiernos, completamente monopolizado. Algo cuanto menos extraño es que en un mercado libre el elemento más importante (el dinero) esté controlado por los gobiernos. Estamos en contra de los monopolios empresariales, pero ni nos planteamos el hecho de que el dinero está completamente monopolizado. Probablemente si no fuera por Bitcoin hoy seguiríamos sin conocer ni comprender qué significa esto, ya que su existencia nos ha hecho cuestionar cosas tan fundamentales como qué es realmente el dinero. Cada día, los bancos centrales —porque así se ha decidido— generan más oferta monetaria sin consentimiento alguno de la población, provocando lo que se conoce como inflación. La realidad es que, cada año, cada español se hace un 2 % más pobre, ya que el poder adquisitivo del dinero que utilizamos para guardar la riqueza se ha devaluado. Y eso ocurre en España, un país que utiliza el euro, una moneda con políticas inflacionistas «responsables». Cuando pasamos a escenarios más caóticos como Venezuela, el poder adquisitivo de la población puede llegar a reducirse a la mitad en una semana. Las teorías monetarias predominantes actualmente defienden que una inflación moderada (2 %) es buena para la economía. Una forma de obtener financiación «robando» de manera indirecta a todos los ciudadanos de una región nunca será algo que podrá considerar bueno ni legítimo.

2. Intermediarios

Desde hace años la tecnología ha permitido que el dinero se encuentre principalmente en formato digital. Debido al problema del «doble gasto», para evitar que yo pueda copiar mi dinero digital y pagar dos veces con la misma moneda, ha sido necesario contar con un tercero de confianza responsable de actualizar las cuentas de cada uno y evitar este problema. Esto, a pesar de ser la única solución (antes de Bitcoin y Blockchain) nos genera una gran dependencia respecto a los bancos, dándoles un poder incalculable. Cobran altísimas comisiones, les damos acceso a toda nuestra información económica, abandonando nuestro derecho de privacidad, y, además, tampoco sabemos si están haciendo su trabajo correctamente: simplemente confiamos en ellos. Siempre estaremos expuestos a censura, bloqueo de transacciones, congelaciones de cuentas o incluso que no se nos permita retirar nuestro propio dinero.

Bitcoin se presenta como un mecanismo para transmitir valor entre personas, de forma P2P (de persona a persona) sin intermediarios, y con una política monetaria propia. Esto permite que a partir de ahora ya no tengamos que depender de los bancos comerciales para guardar o transferir dinero por el mundo y en segundo lugar que lo podamos hacer a través de un activo que no está manipulado y controlado por gobiernos o bancos centrales.

3.4. Bitcoin: una moneda digital única

Si volvemos a definir Bitcoin, podríamos decir que es una moneda digital, criptográfica y descentralizada que nace con el propósito de ofrecer un sistema alternativo que no requiere que confiemos a nadie los derechos de manipular las propiedades del activo que utilizamos como dinero ni la capacidad que tenemos para guardarlo y transferirlo, ya que nadie tiene el poder de alterar las normas inicialmente establecidas.

Si le damos una perspectiva histórica, hace más de quinientos mil años que la tecnología del dinero apareció, y aunque ha pasado todo ese tiempo y las formas de dinero no han parado de evolucionar, su función principal no ha cambiado: ser un activo que permita transmitir valor entre personas y a lo largo del tiempo. Bitcoin se presenta como la última versión de este proceso evolutivo. Podríamos comparar este hecho con la industria de las telecomunicaciones.

Las tecnologías de telecomunicaciones han ido evolucionando a lo largo de los años: mensajes enviados con palomas, el telégrafo, el teléfono y finalmente internet. El objetivo ha sido siempre el mismo: transmitir información de forma eficiente entre personas. El internet se ha acabado imponiendo simplemente porque es la tecnología que mejor cumple el objetivo inicial. Además, estas tecnologías tienen un componente conocido como network effect.

El network effect se entiende a la perfección si ponemos Facebook como ejemplo. Si solo una persona tiene Facebook, la utilidad de esta red social es nula, pero si ahora son mil personas las que tienen cuenta, las conexiones posibles se disparan, crecen de forma exponencial. El internet se ha extendido tan rápidamente porque el valor que puede aportar esta red es proporcional a la cantidad de gente que la utiliza. De la misma forma, cuando más gente adopte Bitcoin como alternativa, el valor que aportará la red a cada uno de nosotros aumentará exponencialmente.

3.5. ¿Cómo podría Bitcoin sustituir al sistema actual?

El sistema actual nos permite poder enviar dinero (con sus condiciones) a cualquier lugar del mundo, y nos asegura que si yo tengo 1 EUR, no lo podré enviar dos veces. Este trabajo lo llevan a cabo los bancos comerciales, son los que se encargan de llevar las cuentas de todos y de establecer quién tiene qué.

Bitcoin es una red descentralizada, no hay ningún banco o ningún órgano central que determine el saldo de sus participantes o que se asegure de que las transacciones están bien hechas. Ahora veremos cómo lo consigue.

Hemos quedado en que Bitcoin es una red descentralizada; por lo tanto, para poder estar seguros de que no hay fallos y que nadie utiliza dos veces el mismo bitcoin, o que alguien diga que tiene más bitcoins los que realmente posee, la única opción es que todos estos nodos repartidos por el mundo lleven las cuentas. Es decir, ahora ya no tenemos un banco que se encargue de establecer las cuentas y balances de cada individuo, sino que todos los ordenadores (nodos) son los que llevan las cuentas de todos los individuos, y todos registran a la vez todas las transacciones de la red. Todos tienen una copia completa de la blockchain de Bitcoin o libro contable descentralizado donde se anotan todos estos movimientos y saldos.

Ahora vemos cómo se efectuaría una transacción en este nuevo modelo. Imaginemos que Juan quiere enviar 1 BTC a Marta. Ahora Juan no debe solicitar a su banco y que este, asumiendo el control sobre su dinero, lleve a cabo la operación. Con Bitcoin, Juan deberá anunciar en la red su deseo de hacer esta transacción; a continuación, todos los nodos de la red verificarán que esta transacción es correcta, y si todos están de acuerdo, todos anotarán el movimiento y actualizarán que ahora Juan tiene 1 BTC menos en su balance y que Marta tiene 1 BTC más. Este apunte contable se producirá actualizando la blockchain, donde se ha anotado este movimiento. Bitcoin tiene valor porque sus usuarios confían en este mecanismo descentralizado, que, por cierto, no ha fallado nunca en sus casi doce años de historia.

De alguna manera, Bitcoin quita el control del dinero al banco comercial y a los bancos centrales y se lo entrega a la gente. Hace libres monetariamente a todas las personas del mundo.

Bitcoin es al dinero lo que el internet es la información.3.6. Utilizando criptografía asimétrica

Antes de seguir, haré un par de aclaraciones para poder comprender el funcionamiento de Bitcoin. Todas las personas que participan son anónimas, y esto se debe a la tecnología criptográfica de Bitcoin.

Los participantes tienen dos claves:

•Clave pública. Esta vendría a ser como el IBAN de tu cuenta. Consiste en un conjunto de números y letras únicos que permite a los usuarios enviar bitcoins a la dirección de algún otro usuario. Esta dirección es completamente anónima, o, mejor dicho, pseudoanónima. La blockchain es pública, por lo tanto, otros usuarios pueden ver que la cuenta X ha recibido X bitcoins, pero no podrán saber que aquella cuenta pertenece a Juan a no ser que él lo haga público. De todas formas, el número de direcciones que uno se puede crear es ilimitado, así que Juan siempre podrá asegurarse de que su privacidad sea respetada.